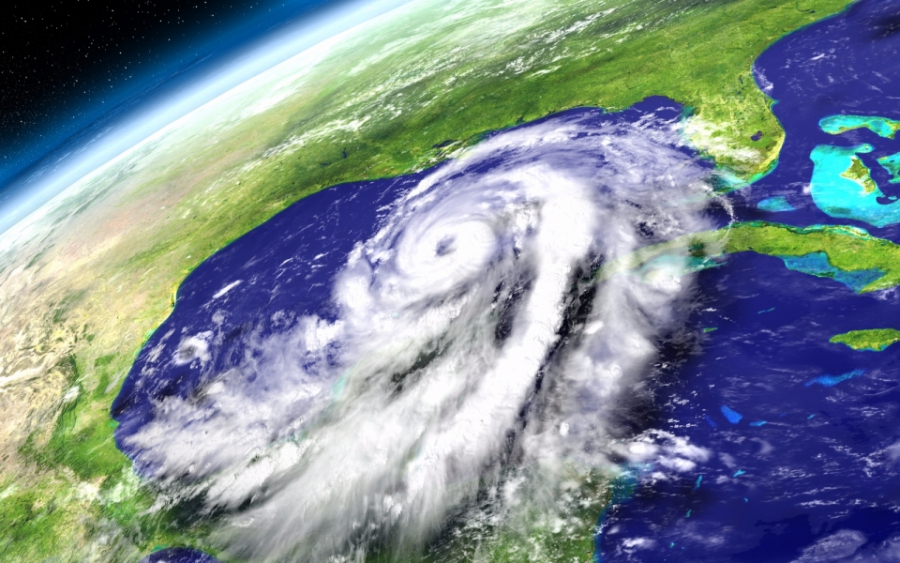

最近接二连三的飓风袭卷美国,并造成了巨额损失。谁该为这些损失买单?保险公司?但上周袭卷德州的飓风哈维带来的损失高达2000亿美元,这可不是哪家保险公司能担负的起的。换个方式说,苹果

当然,这些损失不会要求只让一家保险公司承担。一般来说,每家保险公司都有他们比较专业领域。不过,像Allstate

巨灾债券又或"CAT"债券,是通过发行收益与指定的巨灾损失相连结的债券,将保险公司部分巨灾风险转移给债券投资者,是真实可以投资的债券。90年代安德鲁飓风给美国造成创纪录的损失,巨灾债券因此而生。保险公司知道他们需要支付的赔偿金远远大于他们收取的保费,因此创造了巨灾债券。

© harvepino / Bigstockphoto.com

投资者可以通过投行或发行商购买这种债券。巨灾债券属于风险投资,它们的债券评级通常是BB或者更差,并且到期日往往也只有三年,甚至很多都不到三年。巨灾债投资者可以获取较市场其他债券更高的收益,但是一但"巨灾"发生,将损失本金。巨灾债券对于保险公司来说是一种极好的风险分散方式。

除此之外,据说巨灾债券的ETF也很快会发行。有一些投行现在在试图将这样的产品带入ETF市场,并且已经有了相关的白皮书。对于现在所有巨灾债券的投资者,希望你们的债券到期日是这个夏天。